Gérer son budget

Mieux gérer son budget passe impérativement par une analyse de ses dépenses. Une tâche qui n'est pas aussi compliquée qu'il n'y paraît !

Gérer son budget : 3 règles à suivre, 4 outils indispensables

La construction d'un patrimoine ne passe pas exclusivement par l'augmentation de ses revenus : une gestion saine de son budget peut aussi y contribuer. Quels sont les moyens de maîtriser ses dépenses ? Afin de commencer à se créer un patrimoine, il n'est pas uniquement nécessaire d'investir et d'augmenter systématiquement son niveau de revenus. Il peut aussi être opportun de se pencher sur la gestion de ses finances avec en tête la volonté de réduire ses dépenses. Ainsi, plusieurs règles et certains outils offrent la possibilité d'améliorer sa gestion budgétaire, le tout sans se priver ni culpabiliser !

Devenir "riche", un objectif à la portée de tous

Être riche ne passe pas forcément par l'obtention d'un salaire mensuel à 5 chiffres. Avant de gagner des milliers d'euros, il est nécessaire d'être en mesure de conserver l'argent obtenu. Ainsi, une personne qui gagne 10 000 euros et qui dépense l'intégralité de la somme sera moins riche qu'une autre qui gagne 2 000 euros, mais qui parvient à mettre de côté quelques dizaines d'euros par mois… et à les investir ensuite dans la construction de son patrimoine.

De plus, le niveau de richesse que l'on souhaite atteindre est très personnel. Aucun ménage n'en a la même définition en raison d'un grand nombre d'éléments qui entrent en jeu :

- Niveau de revenus ;

- Patrimoine déjà existant ;

- Endettement du foyer ;

- Objectifs de vie ;

- Expériences personnelles ;

- Habitudes familiales ;

- Etc.

La finalité d'une gestion améliorée de ses dépenses n'est pas de se priver, mais bel et bien de réussir à équilibrer son rythme de vie de façon saine. Ainsi, développer son patrimoine ne constitue pas un rêve irréalisable , mais bel et bien une ambition à la portée de tous, à condition d'investir son argent dans la constitution et l'optimisation de son patrimoine à moyen et long terme.

Quelles sont les dépenses que l'on peut maîtriser ?

Avant de se lancer dans une démarche de réduction de ses dépenses, il est nécessaire d'apprendre à les lire et à les distinguer. En effet, tous les types de dépenses ne se valent pas. On peut ainsi parler de dépenses quasi-impondérables, et d'autres dépenses facultatives. Parmi celles qui sont difficiles à réduire, on retrouve par exemple :

- Le loyer ou le crédit immobilier ;

- Les factures d'énergie (chauffage, eau, gaz…) ;

- Les assurances (habitation, auto, responsabilité civile…) ;

- L'entretien du véhicule (réparations, pleins d'essence…) ;

- Impôts ;

- Etc.

Si certains moyens existent pour faire baisser le coût de ces dépenses, par exemple en faisant jouer la concurrence pour ses assurances ou en cherchant des solutions pour réduire ses impôts, d'autres postes peuvent être plus facilement réduits, par exemple :

- Les abonnements (Netflix, Spotify, Canal+…) ;

- Les équipements technologiques (Smartphones, tablettes…) ;

- Les loisirs ; Les sorties au restaurant ;

- Etc.

Ces dépenses constituant très souvent un plaisir, il ne faut toutefois pas tomber dans une dictature financière, et veiller à maintenir un cap qui peut être tenu sur du long terme.

Dépenses fixes, courantes ou occasionnelles : une autre hiérarchisation des dépenses selon plusieurs catégories peut aussi être pertinente afin de mieux gérer son budget familial. À vous de voir celle qui vous correspond le mieux !

Bon à savoir : Des outils permettant de résilier ses abonnements de façon automatique existent. De même, il est possible de trouver des modèles de courrier de résiliation en ligne pour plus de simplicité.

Les 3 règles pour bien gérer son argent

Epargne automatique, règle du 50/30/20 et fonds d'urgence : plusieurs règles permettent de mieux maîtriser son budget sans tomber dans l'excès.

1. L'épargne automatique

Pour être certain de mettre de l'argent de côté, rien de tel que l'épargne automatique. Le principe ? Mettre en place un virement récurrent qui permet de basculer de l'argent automatiquement depuis son compte courant vers un compte épargne sans avoir à s'en préoccuper. L'idéal est de programmer ce virement permanent juste après la réception de son salaire. Ainsi, il sera moins tentant de dépenser ce montant lorsqu'arrive la fin du mois. Et si le besoin s'en fait sentir, il suffit de récupérer un peu d'argent depuis un livret d'épargne.

Pour les ménages qui ne se sont pas encore constitué une épargne de précaution suffisante, il est préférable de diriger son épargne automatique vers un livret entièrement sécurisé et disponible, ou vers le fonds euros de l'assurance-vie. Pour ceux qui ont déjà franchi cette étape, l'argent peut être librement orienté vers un autre support : unités de compte de l'assurance, plan d'épargne retraite, PEE, etc.

Bon à savoir : Certaines banques proposent à leurs clients de pratiquer l'arrondi sur chaque paiement par carte bancaire. Il est ainsi possible d'épargner de façon automatique au moyen de petits efforts réguliers de l'ordre de quelques centimes ou quelques euros à chaque fois.

2. La règle du 50/30/20

Pour obtenir une estimation de son budget mensuel et l'équilibrer, une règle est très appréciée des épargnants qui s'inscrivent dans une optique de construction de leur patrimoine : la règle des 50 30 20. Ce principe correspond à :

- 50 % pour les besoins fixes ou courants : logement, transport, assurances… ;

- 30 % pour les envies : loisirs, restaurants, alimentation plaisir, abonnements… ;

- 20 % pour l'épargne.

La finalité est simple : pour 100 euros de gagnés, 50 euros servent à couvrir les dépenses impondérables du foyer, 30 euros sont affectés aux achats plaisir et 20 euros vont alimenter un contrat d'épargne.

Concrètement, pour parvenir à appliquer la règle des 50/30/20, il faut commencer par faire le point sur ses ressources globales ainsi que sur ses dépenses. Celles-ci doivent être triées par catégorie. Il est alors simple de faire le point sur l'équilibre de ses finances. Mais attention : la règle des 50 30 20 n'est pas à forcément à suivre à la lettre. Comme chaque principe qui permet de mieux gérer son budget, il est nécessaire de l'adapter à sa situation personnelle et de ne pas en faire un Graal à atteindre impérativement.

3. Le fonds d'urgence

Même avec la meilleure gestion budgétaire au monde, il y a certaines dépenses que l'on ne peut pas prévoir : panne du réfrigérateur, voiture qui refuse de démarrer, licenciement, problème de santé… Et lorsque l'on ne dispose pas d'économies pour y faire face, les ennuis peuvent commencer. Pour éviter de se retrouver dans l'impasse, face à des rejets de paiements et à des frais bancaires faramineux, il est nécessaire de se constituer un fonds de secours, c’est-à-dire de disposer d'un premier niveau d’épargne de précaution entièrement liquide et sécurisée pour pouvoir y piocher dedans lorsque le besoin s'en fait sentir.

Pour remplir pleinement son rôle, le fonds d'urgence doit être suffisant et représenter plusieurs mois de salaire. Un niveau qu'il faudra précisément définir en fonction de son ressenti personnel, l'objectif final étant de se sentir en sécurité. Par ailleurs, les supports d'investissement à privilégier ont un dénominateur commun : ils doivent être protégés des aléas des marchés financiers, mais aussi disponibles à tout moment. On peut alors se tourner vers :

- Un livret d'épargne ;

- Le compte courant, avec parcimonie.

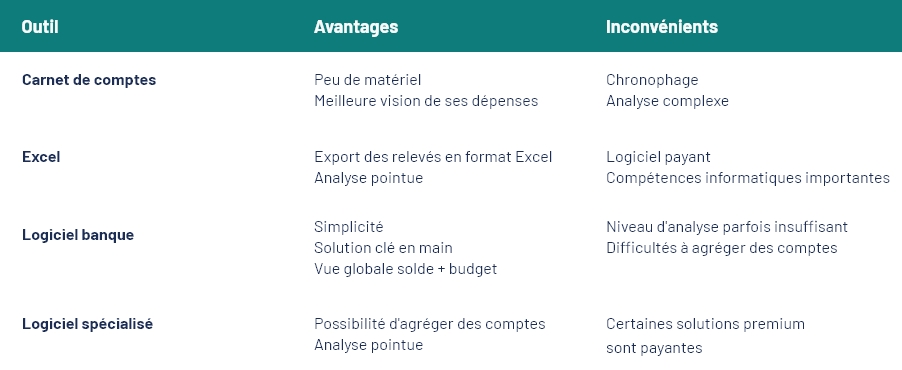

4 outils pour mieux maîtriser son budget

Pour gérer son budget familial au quotidien, plusieurs outils peuvent se révéler d'une aide précieuse. 4 au total, qui permettent à chacun de trouver chaussure à son pied.

1. Le traditionnel cahier de compte

Avant l'avènement des outils numériques, le cahier de compte était LA référence pour gérer son budget et équilibrer ses finances. Tenu au jour le jour, chaque semaine ou chaque mois, cet outil a fait ses preuves au fil des décennies. Ses avantages ? Le matériel requis est très limité : un carnet et un crayon suffisent. De plus, il est nécessaire d'éplucher ses relevés de compte ligne par ligne, ce qui permet de bien se rendre compte de ses dépenses. En revanche, le cahier de compte est une méthode qui reste très chronophage, et qui rend une analyse poussée difficile.

2. Faire ses comptes sur Excel

Et si, au lieu d'un cahier et d'un crayon, vous utilisiez le logiciel Excel ? Faire ses comptes de cette façon permet de gagner un temps précieux. En effet, la plupart des banques proposent de télécharger ses relevés de compte en format Excel. Il est alors aisé de les traiter. Pour peu que l'on maîtrise l'outil, Excel permet également de faire des analyses avancées grâce à des graphiques ou à des tableaux croisés dynamiques. Toutefois, il est nécessaire d'avoir les compétences informatiques suffisantes pour pouvoir mettre en œuvre cette technique. L'utilisation d'une telle solution n'est pas à la portée de tous et nécessite du temps pour s'y former.

3. Les outils des banques

Quasiment chaque banque propose des outils de gestion intégrés à son application mobile et/ou à son site web. L'avantage ? Une simplicité accrue, puisqu'il n'y pas besoin de saisir sur papier ou sur ordinateur ses opérations. Une solution toute prête, qui a néanmoins deux inconvénients. En effet, le niveau d'analyse délivré par la banque n'est pas toujours au rendez-vous. Mais surtout, il n'est pas forcément possible d'agréger plusieurs comptes détenus auprès d'établissements bancaires différents. Les ménages multi-bancarisés ne pourront donc pas obtenir une vision globale de leur budget.

4. Les applications et les logiciels spécialisés

Pour palier aux inconvénients des outils bancaires, des applications mobiles et des logiciels spécialisés dans le domaine des finances personnelles ont vu le jour. Disponibles sur ordinateur et/ou sur Android et iOS, ces solutions permettent ainsi d'automatiser le report de ses relevés de comptes, et ce depuis toutes ses banques. L'analyse délivrée est généralement de très bonne qualité et permet ainsi de mieux gérer son budget familial. PiloteBudget, Bankin', Tricount, Budgea, Linxo… de nombreuses apps mobiles peuvent satisfaire les détenteurs de Smartphones ou d'ordinateurs, l'idéal étant d'opter pour un logiciel qui peut être utilisé sur ces deux supports.

Quel est le meilleur outil pour optimiser sa gestion budgétaire ?

Il existe une multitude d'outils différents pour mieux gérer son budget mensuel. Pour faire son choix, il faut garder en tête le critère numéro : avoir envie de l'utiliser ! Il s'agit du préalable indispensable pour se tenir à une gestion budgétaire équilibrée sur le long terme. Application, cahier ou logiciel : il faut avant tout choisir celui qui correspond à son mode de vie, à ses attentes et à ses besoins.

En matière d'outils de maîtrise des dépenses, une règle existe : plus on souhaite entrer dans le détail, plus le temps à allouer à cet exercice peut être long. Ceci est particulièrement vrai lorsque l'on a recours au papier ou à Excel, mais un peu moins avec des outils bancaires ou indépendants. En effet, ceux-ci offrent généralement des solutions très visuelles et simples à décrypter, et même parfois des conseils pour faire baisser son niveau de dépenses. Le recours à une version premium, souvent payante, peut alors être pertinente : son coût peut finalement s’avérer inférieur aux économies réalisées grâce à elle !

Mieux gérer son budget pour augmenter sa capacité d'épargne

Lorsque l'on envisage de faire baisser ses dépenses, c'est avant tout pour pouvoir épargner davantage chaque mois, ce que l'on appelle la capacité d'épargne. Il ne faut pas perdre de vue la finalité de l'exercice : augmenter son pouvoir d’achat pour, par exemple, bénéficier d’un meilleur niveau de vie, en particulier lorsque l’inflation se fait ressentir. Cet argent peut aussi servir à investir dans des projets à moyen ou long terme, et ainsi à accroître la valeur de son patrimoine et assurer son avenir.

Les services d'un conseiller en gestion de patrimoine peuvent alors se révéler précieux, et permettre d'embrayer sur d'autres projets. Par exemple, un ménage qui améliore l'équilibre de ses finances pourra projeter d'acheter son premier bien immobilier avec plus de sérénité. Autre option ? Utiliser cet argent pour se constituer un complément de salaire. Dans ce cas, le bénéfice est double : en plus d'économiser davantage, l'épargnant peut aussi augmenter son niveau de revenus.

Prestation sur mesure

Neutralité

Autonomie