Constituer une épargne de précaution

L'épargne de précaution est le point de départ de tout projet de construction patrimoniale. Zoom sur ce filet de sécurité qui permet de faire face aux imprévus.

L'épargne de précaution, la base pour se sentir en sécurité

L'épargne de précaution constitue le socle pour permettre la construction sereine d'un patrimoine. En prévision d'éventuels coups durs, disposer de ces liquidités est un élément primordial pour chaque investisseur.

Avant tout investissement financier, se constituer une épargne de précaution doit être le réflexe numéro un. Disponible et suffisante, cette somme d'argent doit permettre de faire face à d'éventuels imprévus sans remettre en cause la stratégie patrimoniale adoptée. Epargner est ainsi la première étape menant à une situation financière saine et équilibrée, afin que chaque nouvel investisseur se sente en sécurité.

L'épargne de précaution, qu'est-ce que c'est ?

L'épargne de précaution est un terme qui revient fréquemment dans la bouche des conseillers bancaires et des gestionnaires de patrimoine. Sa définition est simple : il s'agit de l'argent mis de côté pour se prémunir des aléas de la vie. L'objectif est ici d'être en mesure de faire face à tous les imprévus financiers pouvant survenir au fil des ans. Cette somme d'argent a pour vocation de garantir une gestion budgétaire sereine en offrant la possibilité de faire face à un certain nombre de dépenses imprévisibles… le tout en évitant les fins de mois difficiles !

Lorsque survient un événement inattendu et coûteux, les ménages démunis d'une épargne de précaution se retrouvent face à une impasse, et ce même s'ils parviennent à gérer parfaitement leur budget en temps normal. Cela peut alors être le début d'un engrenage malheureux : commissions d'intervention, frais de rejet de prélèvement… les incidents de paiement entraînent des frais bancaires souvent très onéreux, rendant la situation financière du foyer encore plus difficile.

Certains produits présentés comme des solutions peuvent à leur tour entraîner des frais importants, comme le très coûteux crédit revolving (ou prêt renouvelable). Le principe ? Une enveloppe est mise à la disposition des clients, dans laquelle ils peuvent piocher moyennant un taux d’intérêt souvent exorbitant. Qui plus est, cette somme se reconstitue au fur et à mesure des remboursements, incitant les particuliers à l’utiliser à nouveau et à multiplier les petites mensualités coûteuses. Les paiements en x fois sans frais sont alors à utiliser en priorité, ainsi que les crédits à la consommation, solution plus pérenne, mais l'idéal reste de s'être constitué un petit pécule pour faire face à ce type d'événement. En piochant dedans, il sera alors possible de résoudre ces aléas financiers.

Et concrètement, à quoi sert l'épargne de précaution ?

Avant tout, l'épargne de précaution procure un sentiment de sécurité, le deuxième niveau des besoins décrits dans la pyramide de Maslow, juste après les besoins physiologiques (respirer, boire, dormir, manger…). La construction d'un patrimoine ne peut pas se faire sans respecter ce besoin de sécurité.

Pyramide de Maslow

Epargner par précaution est donc un préalable indispensable avant d'investir son argent. Concrètement, cette somme mise de côté peut permettre de faire face aux événements suivants :

- Accident ou panne d'un véhicule

- Mise en chômage partiel

- Perte d'emploi

- Frais de santé

- Travaux sur son logement

- Cambriolage

- Divorce

- Etc.

Par opposition, l'épargne de précaution n'a pas vocation à financer les événements prévisibles tels que les études supérieures des enfants, un achat immobilier, un voyage… En effet, tous ces projets peuvent être financés par l'intermédiaire d'un crédit bancaire. Par exemple, pour acheter son premier bien immobilier, un particulier a tout intérêt à faire appel à un crédit immobilier et à ne pas piocher dans l’argent qu’il a mis de côté pour réaliser un apport.

3 idées de supports pour conserver son épargne de précaution

Si plusieurs supports de placement sont envisageables pour une épargne de précaution, les grands principes restent toujours les mêmes. Avant tout, cette somme doit être disponible à tout instant afin de se protéger et de protéger ses proches. L'argent doit également être déposé sur un support sécurisé afin de préserver le capital accumulé en toutes circonstances. Tour d'horizon des placements possibles, de leurs caractéristiques, de leurs avantages et de leurs inconvénients.

1. Les livrets d'épargne

Pour garder son épargne de précaution bien à l'abri des aléas des marchés boursiers, les livrets d'épargne représentent un très bon support de placement. En plus d'être sécurisé, l'argent qui y est déposé est entièrement liquide. Pour le récupérer, un simple virement en ligne ou en agence bancaire suffit !

En contrepartie de ces avantages, la rémunération de ces contrats est faible, et ce malgré une revalorisation depuis le 1e février 2022 pour certains d'entre eux. Parmi les livrets d'épargne les plus connus, on retrouve notamment :

- Le Livret A à 3 % net avec un plafond de 22 950 euros

- Le Livret de développement durable et solidaire (LDDS) à 3 % net avec un plafond de 12 000 euros

- Le Livret d'épargne populaire (LEP) à 6,1 % net avec un plafond de 7 700 euros sous condition de revenus

- Le Livret Jeune à au moins 3 % net avec un plafond à 1 600 euros pour les 12-25 ans

- Les livrets bancaires

Contrairement aux autres livrets cités, les livrets bancaires ne font pas partie de la famille des livrets réglementés par l'Etat. Le taux d'intérêt de ces placements est donc très variable en fonction des établissements financiers, de même que le plafond maximal de dépôt. Leur rémunération reste globalement très faible, en plus d'être soumise à l'impôt sur le revenu et aux prélèvements sociaux : 0,09 % brut en mars 2022 selon les chiffres de la Banque de France.

Bon à savoir : Certains livrets bancaires à taux boostés peuvent être intéressants pour doper la rémunération de son épargne de précaution pendant quelques mois. Mais attention : les arnaques aux faux livrets boostés se multiplient face à la faiblesse des rendements des livrets réglementés.

2. Les fonds euros de l'assurance-vie

L'assurance-vie est une enveloppe pouvant accueillir deux grandes catégories de supports de placement :

- Les fonds euros

- Les unités de compte

Contrairement aux fonds euros, les unités de compte ne bénéficient pas d'une garantie en capital. Seuls les fonds euros sont donc à utiliser pour conserver son épargne de précaution en toute sécurité.

Il existe toutefois deux différences notables avec les livrets d'épargne : en premier, le retrait d'une somme d'argent sur un fonds en euros peut prendre plusieurs jours. Un délai qui peut varier en fonction des assureurs, et qui peut engendrer des difficultés lorsque la dépense imprévue doit être réglée immédiatement. Il est donc préférable d'effectuer un mix entre investissement en fonds euros et placement sur un livret d'épargne disponible instantanément. Seconde différence à prendre en compte : les livrets d’épargne réglementés sont plafonnés, au contraire du fonds euros qui peut permettre d’y laisser autant d’argent que souhaité.

Au cours de l'année 2021, la performance des fonds euros en assurance-vie a été légèrement supérieure à celle des livrets réglementés : 1,30 % de rendement net de frais de gestion selon France Assureurs, alors que le Livret A affichait alors 0,50 % net. Mais avec le retour de l'inflation, le Livret A a déjà vu son taux d'intérêt passer à 1 % net… et peut-être davantage lors des prochaines révisions semestrielles ! L'attrait des fonds euros pour leur rémunération devrait donc dépendre de la politique des compagnies d'assurance en la matière.

3. Le compte courant, une fausse bonne idée

+64,4 milliards d'euros : c'est le montant que les Français ont laissé en plus sur leurs comptes courants au cours de l'année 2021 selon les chiffres de la Banque de France. Une somme d'argent conséquente, en particulier en comparaison avec la collecte de l'épargne réglementée qui a progressé de "seulement" 20 milliards d'euros sur la même période. Il faut dire que le compte courant a un atout imparable, sa simplicité : nul besoin de faire des virements entre ses comptes ou des demandes de rachat.

Cependant, le compte courant a aussi ses inconvénients. Tout d'abord, il n'offre aucune rémunération, sauf rares exceptions réservées aux clients les plus fortunés. De plus, le risque de voir ses économies être ponctionnées en cas de fraude bancaire est grand. Il est également plus tentant de dépenser cet argent, avec la conséquence de ne pas conserver un niveau d'épargne de précaution suffisant en cas de pépin financier.

Bon à savoir : Une bonne pratique consiste à virer de l'argent sur un livret d'épargne dès la réception de son salaire. En cas de besoin en fin de mois, il reste toujours possible de récupérer cette somme.

Quelle somme d'argent faut-il garder de côté ?

Lorsque l'on parle d'épargne de précaution, la question de la somme d'argent à laisser de côté revient fréquemment. Très souvent, les conseillers en gestion de patrimoine parlent d'une fourchette de 3 à 6 mois de salaire. Cependant, cette approche est très subjective. Avant, il faut tenir compte du ressenti de chaque épargnant en visant l'objectif final : se sentir en sécurité avant d'investir en vue de se construire un patrimoine. En réalité, il est possible de ne conserver que 2 mois d'avance… ou 12 ! L'important étant de démarrer sa démarche patrimoniale en toute sérénité.

Beaucoup de critères peuvent entrer en compte dans la détermination d'un niveau idéal d'épargne de précaution, par exemple :

- Les expériences de vie

- Les habitudes familiales

- Le niveau de revenus

- Le patrimoine déjà existant

- L'endettement du foyer

- Le niveau de dépenses mensuelles

- La situation personnelle et professionnelle

- Etc.

Fixer la somme à atteindre est une démarche très personnelle. Quel que soit le niveau retenu, la somme d'argent ainsi conservée n'est pas prise en compte par un conseiller en gestion de patrimoine. Seule la partie supérieure, ou part optimisable, peut être utilisée pour réaliser un investissement ou améliorer la rentabilité des placements détenus.

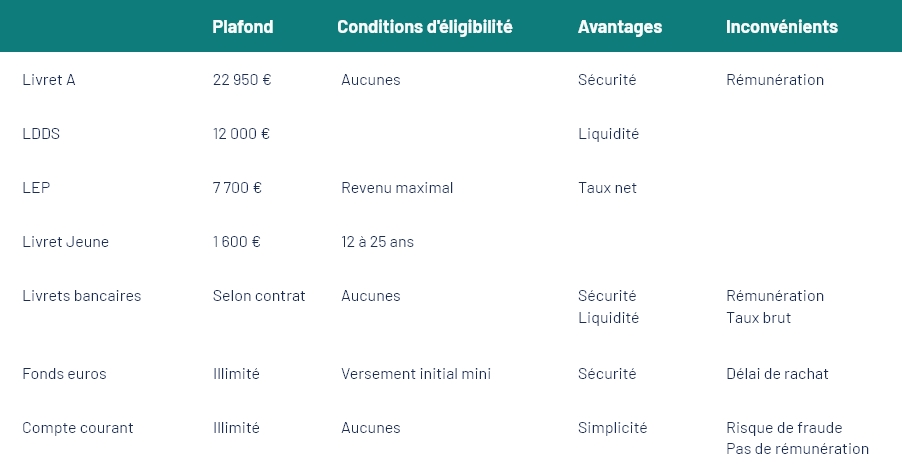

Synthèse : quel est le meilleur support pour une épargne de précaution ?

Livrets d'épargne, fonds euros de l'assurance-vie ou compte courant : plusieurs alternatives permettent à chacun de se sentir en sécurité. Voici un tableau récapitulatif des solutions à envisager en fonction de leurs caractéristiques.

Synthèse des placements pour conserver son épargne de précaution

Toutes les solutions présentées dans ce tableau peuvent être combinées afin de profiter des avantages de chaque dispositif. Il est ainsi tout à fait possible de laisser un peu d'argent sur son compte courant, d'en déposer une majorité sur son Livret A et de compléter si besoin avec les fonds euros de l'assurance-vie. L'objectif final reste de s'assurer un sentiment de sécurité grâce à une épargne immédiatement disponible en cas de coup dur. L'épargne de précaution est ainsi le point de départ de tout projet de construction patrimoniale avant d'embrayer sur d'autres thématiques : par exemple réduire ses impôts, préparer sa retraite ou doper ses revenus rapidement.

Prestation sur mesure

Neutralité

Autonomie