Faire un bilan patrimonial

Débutants ou experts, les investisseurs ont à leur disposition un outil précieux : le bilan patrimonial. Ses atouts pour construire son patrimoine de façon sereine.

Bilan patrimonial : les clés pour réussir l'audit de votre patrimoine

Le bilan patrimonial est un outil de gestion reconnu pour établir un état des lieux de son patrimoine. Stop aux idées reçues : il s'adresse à tous, dès lors que l'on réalise ses premiers pas en tant qu'investisseur. Des jeunes ménages qui débutent aux investisseurs aguerris, en passant par les familles qui sont en pleine phase de construction de leur patrimoine, le bilan patrimonial est un moyen éprouvé de dresser un bilan complet de sa situation. En réalité, il ne s'agit pas seulement de lister les biens que l'on détient : beaucoup d'autres paramètres entrent en compte pour réussir à établir un portrait fidèle et utile de son patrimoine. Quels sont-ils ?

Qu'est-ce qu'un bilan patrimonial ?

Réaliser un bilan patrimonial est une pratique qui permet d'analyser en détail la situation d'un foyer. Une étude qui nécessite de s'appuyer sur plusieurs notions, à savoir :

- Le patrimoine au sens strict du terme : quels sont les biens détenus ?

- Les dettes : quel est le niveau d'endettement du foyer ?

- Les aspects juridiques associés : qui est vraiment propriétaire des biens ?

La définition du bilan patrimonial amène donc un nouveau vocabulaire, à commencer par la différence entre le patrimoine brut du foyer, c'est-à-dire la valeur de ses possessions, et le patrimoine net, déduction faite des emprunts associés. Autour de la sphère juridique, d'autres notions sont également à prendre en compte, en particulier la situation matrimoniale du ménage.

Lorsque l'on réalise un bilan patrimonial, il ne faut pas perdre de vue la finalité de cette étude. Il s'agit avant tout d'établir un état des lieux complet de sa situation, c'est-à-dire de caractériser le passé et le présent. Cette photographie à un instant T permet d'offrir une base solide pour prendre des décisions pour la suite, et ainsi pour préparer son avenir, optimiser son patrimoine et en améliorer la gestion.

Tout le monde possède un patrimoine !

Le bilan patrimonial n'est pas réservé aux plus fortunés, au contraire : il permet à tous de se positionner dans la construction de son patrimoine en tenant compte de ses objectifs, de son profil, de ses appétences. Meubles, économies, immobilier, placements financiers… tout un chacun possède déjà un patrimoine, même minime, ou peut en générer progressivement un grâce à ses revenus. En effet, le patrimoine ne concerne pas uniquement les biens issus de la transmission d'un héritage, mais aussi (et surtout) ceux acquis grâce à ses ressources propres. Derrière la notion de patrimoine se cache une grande variété de biens différents. Ainsi, le patrimoine d'un foyer peut être constitué de :

- Biens immobiliers : appartements, maisons, immeubles, terrains ;

- Biens mobiliers : objets d'art, bijoux, mobilier… ;

- Patrimoine financier : assurance-vie, livrets d'épargne, PEA… ;

- Biens professionnels : fonds de commerce, local, machines, véhicules, etc.

3 bonnes pratiques pour un bilan patrimonial réussi

Lorsque l'on dresse un état des lieux de son patrimoine, certains grands principes sont à respecter pour aboutir à une étude probante et utilisable. Sans perdre de vue ces objectifs, quelles sont les bonnes pratiques à mettre en œuvre pour évaluer son patrimoine avec la plus grande précision ?

1. Faire un bilan précis de ses actifs

Première étape incontournable lors de la réalisation d'un bilan patrimonial : établir une liste de tous les investissements détenus, c'est-à-dire des actifs de la personne acquis tout au long de sa vie. Pour arriver à un résultat exhaustif, il est préférable de classer ces détentions par catégorie. En premier viennent les biens immobiliers, à savoir :

- Résidence principale ;

- Résidences secondaires ;

- Investissements locatifs ;

- Terrains ;

- Parts de SCPI et d'OPCI.

On retrouve également les placements financiers que sont :

- Livrets d'épargne (Livret A, LDDS, LEP, Livret jeune, CESL…) ;

- Comptes à terme ;

- Epargne logement (PEL et CEL) ;

- Assurance-vie ;

- Bourse (PEA et compte-titres ordinaire) ;

- Titres vifs (actions détenues en direct) ;

- Epargne entreprise (PEE et PERCO) ;

- Epargne retraite (PER, Madelin…).

Au-delà du patrimoine financier, viennent aussi dans cette liste les biens mobiliers tels que :

- Œuvres d'art (sculptures, peintures…) ;

- Bijoux et pierres précieuses ;

- Instruments de musique ;

- Etc.

Enfin, les chefs d'entreprise peuvent aussi faire figurer leurs biens professionnels au sein de leur bilan patrimonial :

- Locaux professionnels ;

- Fonds de commerce ;

- Matériel ;

- Véhicules de la société ;

- Etc.

Bon à savoir : Le bilan patrimonial intègre l'épargne de précaution du foyer, c'est-à-dire la somme d'argent mise de côté pour être en mesure de faire face à un imprévu coûteux. En revanche, pour respecter sa qualité de précaution, cette épargne ne doit pas être utilisée pour l'optimisation directe de son patrimoine, mais bel et bien conservée de côté. .

2. Ne pas oublier son passif

Connaître la valeur de ses actifs immobiliers, financiers ou mobiliers n'est que la première partie de la réalisation d'un état des lieux complet de son patrimoine. Il est impératif de tenir compte d'une autre notion lors de cette étude : le passif. Celui-ci correspond à l'endettement du foyer ayant permis de développer son patrimoine, toutes catégories d'emprunts confondues. Ce niveau de dettes ne peut être dissocié d'une analyse détaillée de sa situation financière, et pour cause : en cas de revente d'un bien immobilier, par exemple, le capital restant dû du crédit associé est à rembourser à la banque. La valeur réellement empochée est donc inférieure à valeur brute du bien. Le calcul relatif à cette notion est le suivant :

Patrimoine brut – endettement = patrimoine net

Les emprunts de toutes sortes sont à recenser pour parvenir à déterminer le montant du patrimoine net d'un ménage. Il s'agit notamment des crédits suivants :

- Prêt immobilier : achat et/ou réalisation de travaux ;

- Crédit à la consommation : prêt personnel, crédit auto, prêt travaux ;

- Prêt revolving (crédit renouvelable) ;

- Découvert bancaire ;

- Dettes non-bancaires : dettes familiales, dettes de jeu, etc.

Pour connaître avec précision le montant restant à rembourser, il est nécessaire de se référer à certains documents. Pour un crédit immobilier ou prêt à la consommation, rien de plus simple : le capital restant dû est indiqué sur le tableau d'amortissement délivré au moment de la signature du contrat. À défaut, il est possible d'en demander le montant à son conseiller financier. Un crédit revolving, en revanche, est plus difficile à estimer en raison de son fonctionnement même : l'enveloppe accordée par l'organisme prêteur se reconstitue au fur et à mesure du remboursement des mensualités. Pour les dettes familiales, il est possible de se référer au document écrit établi lors de l'emprunt, obligatoire pour tous les crédits de plus de 1 500 euros.

3. Tenir compte de sa situation matrimoniale

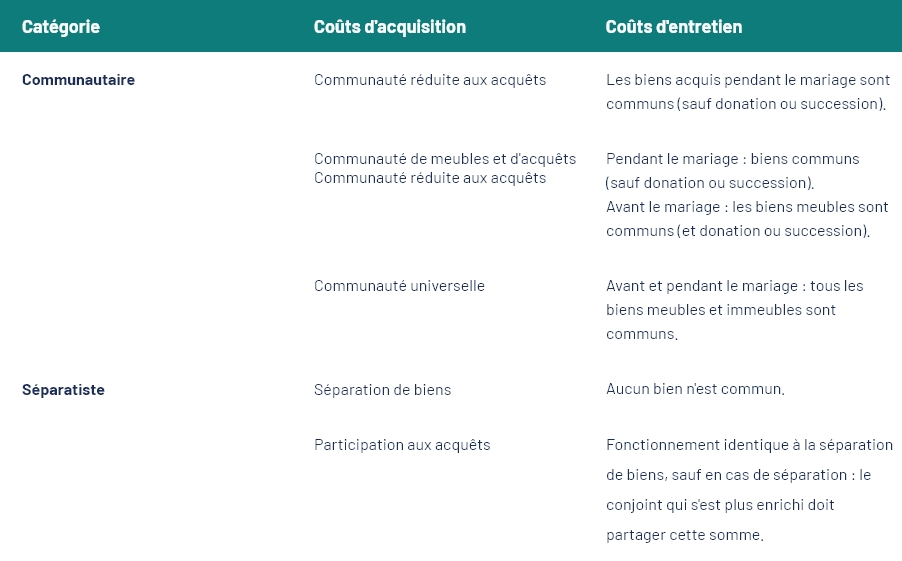

Au-delà des aspects quantitatifs développés ci-avant, un autre angle est à prendre en compte dans le cadre de la réalisation d'un bilan patrimonial : les aspects familiaux et juridiques. En effet, l'origine de propriété de chaque bien doit être détaillée. Ceux-ci peuvent avoir été acquis via des fonds propres, appartenant uniquement à l'investisseur, ou via des fonds communs, qui appartiennent au couple. Afin de comprendre cette distinction, c'est au régime matrimonial qu'il faut s'intéresser. Les cinq régimes en vigueur sont les suivants :

- La communauté réduite aux acquêts (sans contrat) ;

- La communauté de meubles et d'acquêts ;

- La communauté universelle ;

- La séparation de biens ;

- La participation aux acquêts.

Tous ces régimes matrimoniaux peuvent être regroupés en deux catégories, régimes communautaires ou régimes séparatistes, et ont des conséquences différentes sur l'origine de propriété des biens acquis avant ou pendant le mariage. Le récapitulatif dans le tableau ci-après.

Conséquences des régimes matrimoniaux sur l'origine de propriété du patrimoine

Réalisez l'audit de votre patrimoine avec la bonne personne

Loin d'être un simple état des lieux de son patrimoine brut, le bilan patrimonial intègre toute une série de nuances importantes, notamment les aspects fiscaux, sociaux et juridiques. La réalisation de cet exercice est délicate et nécessite ainsi de solides compétences pour parvenir à un résultat exploitable, permettant de découler sur l'optimisation de sa situation fiscale et patrimoniale. Pour réaliser cette étape avec le plus de professionnalime possible, il existe d'avoir recours à un conseiller en gestion de patrimoine. Habitué à ce genre de travail, son rôle est de collecter l'information auprès de ses clients, de la qualifier avec le plus de précision possible afin d'obtenir un scénario juridique, social, économique et fiscal détaillé et juste.

Bilan patrimonial et stratégie d'investissement sont indissociables

"Un amateur improvise, un expert suit une méthode". Réaliser un bilan patrimonial lorsque l'on débute est aussi important que lorsque l'on se trouve déjà dans une phase d'optimisation de son patrimoine. Au même titre qu'un bilan de santé, cet outil permet de prendre conscience des forces et des faiblesses de sa situation patrimoniale, financière et fiscale. Cela permet de suivre dans le temps la stratégie patrimoniale adoptée, de l'ajuster, de l'améliorer, de la modifier si nécessaire.

Plus que la réalisation épisodique d'un bilan de patrimoine, il est impératif de dresser cet état des lieux de façon régulière. Il est ainsi possible d'anticiper les mesures à prendre grâce au rôle de conseil de l'expert , et de s'orienter vers divers objectifs patrimoniaux : se constituer une épargne de précaution, compléter ses revenus, acheter sa résidence secondaire, préparer sa succession, etc.

Prestation sur mesure

Neutralité

Autonomie