Protéger ses proches

Protéger ses proches est une approche centrée sur les autres qui permet de garantir leur avenir financier. Zoom sur les solutions pour assurer le futur de sa famille et de ses amis.

Protéger ses proches : 4 moyens de préparer un avenir serein

Protéger votre famille ou vos amis des conséquences d'un événement malheureux est une préoccupation importante à vos yeux ? Des solutions adaptées à chaque situation existent pour les mettre à l'abri. Protéger ses proches n'est aucunement une obligation, mais bel et bien une décision personnelle liée à son histoire de vie et à ses valeurs. Cette démarche s'inscrit comme une volonté d'accomplissement, et permet de satisfaire son besoin de sécurité vis-à-vis de son entourage. En fonction de sa situation patrimoniale, des événements que l'on souhaite couvrir et des personnes à protéger, les moyens de parvenir à ses fins varient. Quels sont-ils ?

Pourquoi sécuriser l'avenir de ses proches ?

Protéger ses proches est un objectif qui découle d'une prise de conscience personnelle, et qui a vocation à assurer une protection financière aux personnes concernées. Cette démarche s'inscrit pleinement dans une approche de construction de son patrimoine, et vise à préserver sa famille ou de proches amis d'un certain nombre de risques sur soi-même, par exemple :

- Perte d'emploi ou liquidation judiciaire de l'entreprise ;

- Accident ;

- Problème de santé ;

- Incapacité de travail ;

- Invalidité ;

- Décès.

Autant de risques qui peuvent avoir un impact direct sur le quotidien de ses proches, à commencer par une perte de revenus pour le foyer. Impossibilité d'exercer son activité professionnelle, arrêt de travail, soucis de santé, décès… avec un salaire moindre, voire totalement supprimé, le budget d'un ménage peut rapidement être déséquilibré et entraîner des difficultés financières.

Autre exemple : si un crédit immobilier a été souscrit pour l'achat d'un premier bien immobilier avec une assurance emprunteur dont la quotité entre les assurés ne respecte pas la répartition des revenus, il peut être difficile pour l'assuré survivant d'assumer le remboursement de la mensualité d'emprunt. Par exemple, avec une assurance emprunteur à 50/50 alors que la répartition des revenus dans le couple est de 70/30, si l'assuré qui génère 70 % des revenus du couple décède, un décalage se créé : l'assuré restant ne dispose que de 30 % des revenus du foyer pour assumer la part de mensualité restante correspondant à 50 % du capital restant à charge.

Qui protéger, LA question à se poser

Avant de se lancer dans la recherche de solutions pour protéger ses proches, il faut avant tout établir avec précision la liste des personnes que l'on souhaite mettre à l'abri des aléas de la vie et de leurs conséquences financières. Le plus souvent, il s'agit de garantir l'avenir de son conjoint, de ses enfants ou encore de ses parents. Mais cela peut aussi concerner d'autres personnes de sa famille, comme les frères et sœurs, les grands-parents, les neveux et les nièces, les oncles et les tantes, ou même des personnes hors du cadre familial à l'instar d'amis proches. Dans les faits, il existe une multitude de situations et de possibilités, qui dépendent avant tout des sensibilités de chacun, de son histoire personnelle et de ses valeurs.

Bon à savoir : Pour savoir vers quelles solutions s'orienter, il faut avant tout connaître avec précision les personnes que l'on souhaite protéger. En effet, la stratégie à adopter est très différente si l'on souhaite protéger les personnes qui sont nos héritiers légitimes ou des tiers avec ou sans liens familiaux.

4 solutions pour protéger mes proches

Lorsque l'on se trouve dans l'optique de protéger ses proches, il faut être en mesure de discerner deux approches distinctes :

- Une approche directe, c'est-à-dire une aide effectuée de son vivant ;

- Une approche indirecte, où le transfert a lieu au moment de la survenue du risque (maladie, perte d'emploi, problème de santé…).

À chaque catégorie d'approche correspondent des solutions différentes, dont les 4 principales sont présentées ci-après.

1. L'assurance-vie

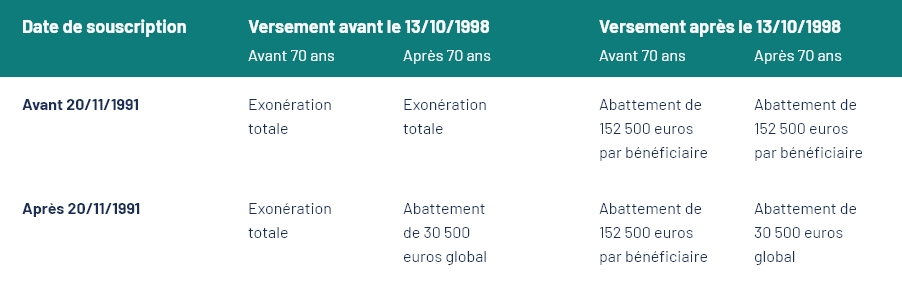

Au-delà des avantages de l'assurance-vie en matière de fiscalité et de diversification de ses placements, ce contrat a aussi des points forts au niveau de la transmission de son patrimoine. En fonction de la date d'ouverture du contrat, avant ou après le 20 novembre 1991, et de la date de versement du capital, avant ou après le 13 octobre 1998, les avantages successoraux, exonérations et abattements changent.

Montant des exonérations lors de la transmission d'une assurance-vie

2. Les contrats de prévoyance

Aux côtés des traditionnelles assurances habitation et auto proposées par les assureurs et les banques, des contrats qui assurent les personnes elles-mêmes existent : ce sont les assurances prévoyance. Il en existe une multitude en fonction du type de risque à couvrir, de l'indemnisation accordée et des compagnies d'assurances. Il est ainsi possible de souscrire à un contrat de type :

- Assurance décès : elle permet le versement d'un capital à un ou plusieurs bénéficiaires en cas de décès de l'assuré ;

- Garantie des Accidents de la Vie (ou GAV) : elle offre une protection contre les conséquences financières d'un accident de la vie privée (chute, coupure, agression…) ;

- Contrat obsèques : elle permet de prendre en charge tout ou partie des frais d'obsèques ;

- Assurance des maladies graves : une indemnisation est versée en cas de survenue d'une maladie grave et/ou longue durée.

Bon à savoir : Les contrats de prévoyance ne sont pas des placements et ne peuvent pas se substituer à une épargne de précaution. Ainsi, les cotisations sont payées à fonds perdus et ne sont pas capitalisées.

3. L'assurance emprunteur

La souscription d'une assurance emprunteur est obligatoire lors de la réalisation d'un crédit immobilier : achat de sa résidence principale, acquisition d'une résidence secondaire, investissement locatif… Elle reste toutefois facultative, bien que recommandée, pour un crédit à la consommation. Ce contrat permet de protéger les emprunteurs et leurs proches des conséquences d'un des événements garantis :

- Décès ;

- Perte totale et irréversible d'autonomie ;

- Incapacité permanente ou temporaire de travail ;

- Perte d'emploi.

En plus de devoir choisir le type de risques garantis, un couple qui emprunte doit aussi décider du niveau de couverture. Cela peut par exemple être à 100 % chacun (100/100), choix le plus coûteux mais qui permet un remboursement intégral du montant de l'emprunt en cas de décès, ou à 75/75, 50/50, etc.

Bon à savoir : Lors du choix d'une assurance emprunteur, une analyse des conditions du contrat permet de connaître avec précision les exclusions pratiquées (sports à risque, maladies spécifiques…).

4. La donation de son vivant

La donation de son vivant permet de cumuler les avantages. En plus de permettre d'anticiper une succession et de protéger ses proches en cas d'événement malencontreux, cet acte permet de profiter d'allégements fiscaux. En fonction du lien de parenté entre le donateur et le bénéficiaire, des exonérations de droits de succession peuvent s'appliquer. Un parent qui donne à un enfant peut ainsi transmettre jusqu'à 100 000 euros tous les 15 ans sans avoir à payer de droits de succession. Pour un don aux petits-enfants, cet abattement est de 31 865 euros, et de 5 310 euros pour les arrière-petits-enfants.

Bon à savoir : En plus de ces exonérations, les personnes âgées de moins de 80 ans peuvent donner de l'argent à un enfant, petit-enfant ou arrière-petit-enfant majeur (voire à un neveu ou à une nièce pour les personnes qui n'ont pas d'enfants) avec une exonération supplémentaire de 31 865 euros tous les 15 ans.

Quel est le bon moment pour se lancer ?

Pour protéger ses proches, il n'existe pas de moment idéal : l'anticipation reste la clé pour préparer au mieux cette démarche. Certaines stratégies prennent du temps à mettre en place, par exemple pour respecter le délai de 15 ans pour les exonérations de droits de donation, d'autres sont plus rapides, notamment souscrire un contrat de prévoyance. Il reste une évidence incontestable : quand l'accident ou le risque est survenu, il est trop tard !

Bien que cet exercice soit difficile, il faut se poser les bonnes questions dès que possible. En effet, il est souvent inconfortable pour les personnes concernées de se projeter dans une situation malheureuse (maladie, accident, décès…). Cela reste toutefois indispensable si l'on souhaite épargner d'éventuelles difficultés financières à ses proches et leur offrir la meilleure protection possible. Le recours à un conseiller en gestion de patrimoine peut se révéler précieux. En tenant compte de l'histoire de ses clients, il peut permettre de définir un positionnement clair quant à la stratégie à adopter grâce à la réalisation d'un bilan patrimonial.

Prestation sur mesure

Neutralité

Autonomie