Evaluer son patrimoine

Evaluer son patrimoine est un procédé qui requiert du temps et une certaine expertise. Comment se préparer au mieux à l'exercice ?

Evaluer son patrimoine : avantages, méthodes et objectifs

Le temps d'une pause, examiner avec soin ses investissements passés permet de mieux préparer son avenir. Evaluer son patrimoine est une étape essentielle, intimement liée à la réussite de ses projets.

L'évaluation du patrimoine d'un investisseur ne se limite pas à connaître la seule valeur globale de l'ensemble de ses biens immobiliers, financiers, mobiliers ou professionnels. Plus qu'une simple addition, évaluer son patrimoine est un véritable exercice qui nécessite un certain nombre de connaissances. À la clé ? Un état des lieux précis et détaillé qui permet de repartir sur de bonnes bases pour de futurs investissements et/ou pour optimiser le patrimoine existant. Une respiration, en quelque sorte, indissociable d'une stratégie patrimoniale réussie.

Evaluer son patrimoine, à quoi ça sert ?

Evaluer son patrimoine est une démarche qui implique d'avoir déjà débuté la construction de son patrimoine et de se trouver dans une phase d'optimisation de ses détentions. Parmi les questions auxquelles une telle approche permet de répondre, on retrouve notamment les suivantes :

- Mes actions déjà entreprises sont-elles performantes ?

- Est-il possible de faire mieux en optimisant mes investissements ?

- Quelles actions dois-je entreprendre dans ma situation actuelle ?

Grâce à un constat minutieux du passé et du présent, évaluer son patrimoine permet de mieux se positionner par rapport à l'avenir. Cela peut ainsi déboucher sur diverses actions d'optimisation, par exemple :

- Compléter ses revenus de façon rapide ;

- Réduire ses impôts ;

- Investir dans une catégorie d'actifs en particulier ;

- Diversifier ses placements financiers ;

- Préparer sa retraite ;

- Protéger ses proches ;

- Optimiser ses droits de succession ;

- Etc.

Le bilan patrimonial, un outil imparable pour faire le point

L'outil au service de l'évaluation du patrimoine d'un investisseur, c'est le bilan patrimonial. Le professionnel qui sait se servir de cet outil, c'est le conseiller en gestion de patrimoine. Son expertise lui permet de collecter les informations précisement et de les analyser avec le point de vue d'un spécialiste. Plusieurs angles sont alors passés au crible : les aspects juridiques, économiques, familiaux, professionnels, sociaux, etc. Une étude minutieuse qui permet de caractériser le passé et le présent de chaque client en fonction de sa situation particulière, de son profil et de ses objectifs patrimoniaux.

Pour rendre cette éventuelle consultation plus efficiente, il peut être opportun d'avoir identifier en amont les principales composantes de son patrimoine.

De nouvelles dépenses à prévoir

La réalisation d'un bilan patrimonial se fait selon deux approches :

- Une approche quantitative ;

- Une approche qualitative.

Dans la partie quantitative, il est opportun de s'intéresser aux données chiffrées relatives au patrimoine. Il s'agit là d'effectuer un état des lieux sur les placements détenus et les investissements réalisés. Montants, horizons de placement, niveau de risque, type de patrimoine, niveau de diversification… tous ces éléments sont recueillis au sein du bilan patrimonial.

Il est également intéressant de porter également son analyse sur les aspects qualitatifs relatifs au patrimoine, et en particulier sur les aspects juridiques. L'origine de propriété est un des éléments clé de cette étude, ce qui nécessite de faire la différence entre les fonds propres et les fonds communs du foyer. La considération du régime matrimonial et l'historique de composition familial sont également deux aspects à inclure dans l'approche qualitative d'un bilan patrimonial.

Les 4 étapes pour évaluer son patrimoine avec précision

Plus on avance dans la construction de son patrimoine, plus le travail à réaliser est conséquent. Il est ainsi nécessaire de suivre une méthodologie précise pour parvenir à une étude complète et utilisable pour préparer son avenir en tant qu'investisseur. La régularité de ce suivi est également un facteur de réussite capital. Retrouvez les 4 étapes à suivre pour évaluer son patrimoine.

Etape n° 1 : estimer son patrimoine brut

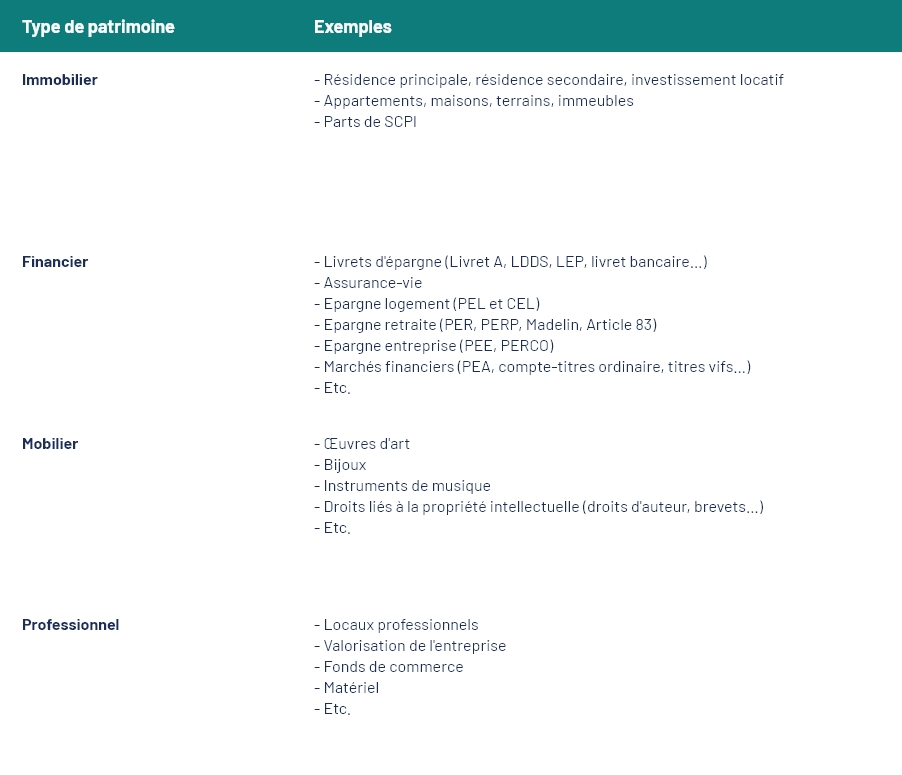

Cette première étape permet d'estimer la valeur vénale de chacun de ses actifs, individuellement puis collectivement. Les quatre grands types de patrimoine sont à prendre en compte, dont voici l'illustration dans le tableau présenté ci-après.

Exemples de biens qui entrent dans la composition d'un patrimoine

En règle générale, les deux composantes principales du patrimoine d'un ménage sont l'immobilier et les placements financiers. Pour en estimer le montant, plusieurs méthodes sont possibles. Pour la valeur vénale des biens immobiliers tels que la résidence principale, la résidence secondaire ou les logements loués, plusieurs outils existent :

- La moyenne des prix au mètre carré : baromètre des Notaires de France ou agences immobilières ;

- La méthode de comparaison : calcul de la valeur vénale par rapport au prix de vente de biens comparables dans le même secteur géographique ;

- Evaluation par un agent immobilier ;

- Simulateur Patrim ;

- Base de données "Demande de valeur foncière" ;

- Etc.

Du côté des placements financiers, l'évaluation est plus simple, puisqu'il suffit de se reporter à la valorisation du contrat à la date où l'on souhaite évaluer son patrimoine. Quelques exceptions persistent toutefois, notamment pour les titres non-côtés, pour lesquels un calcul de valorisation est nécessaire, ce qui nécessite une très forte expertise.

Bon à savoir : Une actualisation régulière de la valeur de son patrimoine est nécessaire, en particulier pour les placements financiers dont la valorisation peut changer très rapidement. Bien que moins fluctuant, le marché de l'immobilier aussi évolue au fil du temps.

Etape n° 2 : faire un point sur son endettement

Une fois l'estimation de la valeur du patrimoine brut du foyer réalisée, il faut se pencher sur son niveau d'endettement. L'objectif est de recenser et de lister toutes les dettes contractées, que celles-ci soient bancaires ou non, par exemple au travers de dettes familiales ou de love money. Parmi la liste des principaux emprunts à prendre en compte, on retrouve :

- Les crédits immobiliers ;

- Les crédits à la consommation, ou prêts personnels ;

- Les crédits revolving, ou prêts renouvelables ;

- Les découverts bancaires ;

- Les dettes non-bancaires.

Pour connaître la valeur de leur passif, les investisseurs peuvent se référer à certains documents fournis par les banques. Le plus important d'entre eux ? Le tableau d'amortissement qui donne avec précision le capital restant dû à la date où l'on fait évaluer son patrimoine pour les prêts à l'habitat ou les crédits conso. Pour les dettes non-bancaires, en revanche, il faudra s'appuyer sur une éventuelle reconnaissance de dettes ou en faire une estimation au plus juste.

Etape n° 3 : calculer son patrimoine net

Une fois le montant du patrimoine brut, c'est-à-dire le total des actifs et des droits du foyer, ainsi que la liste des dettes établis, il est possible de calculer la valeur de son patrimoine net. Ceci peut se faire de façon globale en additionnant le montant total du patrimoine détenu et en y soustrayant l'ensemble des dettes restantes à rembourser. Il est toutefois recommandé d'en faire une analyse plus poussée, ligne par ligne, toujours avec la formule suivante :

Patrimoine net = patrimoine brut – endettement

Le patrimoine net donne une vision plus représentative de la situation patrimoniale d'un foyer. L'endettement étant déduit, la valeur calculée représente le niveau de patrimoine libre de tout emprunt. En cas de revente d'un bien immobilier, par exemple, la valeur nette est celle qui sera réellement récupérée par le vendeur, déduction faite des frais liés à la vente (frais d'agence immobilière, imposition des plus-values…).

Etape n°4 : définir avec précision l'origine de propriété

Dans cette dernière étape, il convient d'évaluer son patrimoine d'un point de vue qualitatif. Un autre regard qui doit s'intéresser plus particulièrement à la différence entre :

- Fonds propres, qui appartiennent à une seule personne ;

- Fonds communs, qui sont la propriété des deux époux mariés sous un régime communautaire.

Pour chaque bien, il est nécessaire d'établir l'origine de propriété, c'est-à-dire la provenance de l'argent qui a servi à son acquisition. Sont ici plus particulièrement concernés les couples qui sont mariés sous un régime matrimonial communautaire :

- Communauté réduite aux acquêts (régime appliqué automatiquement en l'absence de contrat de mariage) ;

- Communauté universelle.

En effet, les biens acquis au cours du mariage sont ici des biens communs, ainsi que ceux achetés avant dans le cadre du régime matrimonial de la communauté universelle. À l'inverse, les couples mariés sous le régime de la séparation de biens, pacsés ou en union libre sont indivisaires. Dans ce cas, la propriété du patrimoine peut être répartie à 50/50 ou en fonction du niveau d'apport. En complément des étapes évoqués, d’autres étapes sont à rajouter si l’on souhaite réaliser un bilan patrimonial parfaitement complet. Etude de l’environnement professionnel, caractérisation fiscale et organisation de la protection sociale du foyer constituent ainsi 3 étapes supplémentaires qu’un conseiller en gestion de patrimoine intègre dans son analyse.

Bon à savoir : Mariés, pacsés ou en union libre, les conséquences de ce choix ont également une influence lors de la transmission de son patrimoine dont il faut tenir compte.

Plus rapide et plus fiable, faire évaluer son patrimoine par un expert

L’évaluation de son patrimoine n'est pas seulement réservée aux investisseurs qui ont déjà fait l'acquisition d'un grand nombre de biens différents, au sens large : biens immobiliers, placements financiers, objets de valeur, etc. Des investisseurs débutants aux plus aguerris, tous les profils peuvent, et doivent, s'intéresser à l'estimation de leur patrimoine.

Dans le processus d'accompagnement patrimonial, l'apprentissage des grandes notions autour de la réalisation de son bilan patirmonial est une étape importante. En effet sa bonne réalisation est essentielle pour pérenniser sa stratégie d'investissement et optimiser son patrimoine. Pour compléter et affiner son premier travail, il est possible de déléguer la réalisation de son bilan patrimonial à un conseiller en gestion de patrimoine. Aguerri à cet exercice, le CGP est aussi constamment en veille pour être à jour sur toutes les évolutions du cadre réglementaire. En étant force de proposition, cet expert du monde financier permet d'aller plus loin, et oriente ses clients vers les solutions les plus en adéquation avec leur profil et leurs objectifs : investissement immobilier, placements financiers, etc.

Imposition : ne pas confondre patrimoine net et patrimoine taxable

Lorsque l'on parle d'estimer son patrimoine, il est important de ne pas confondre deux notions : le patrimoine net et le patrimoine taxable, ce dernier se rapportant à la déclaration d'Impôt sur la fortune immobilière (IFI).

Qui est concerné par l'IFI ?

En 2021, environ 143 000 foyers ont rempli une déclaration d'Impôt sur la fortune immobilière (IFI), nouvelle formule d'imposition des plus riches qui a remplacé l'Impôt de solidarité sur la fortune (ISF). Sont concernés par cette déclaration les foyers dont le patrimoine taxable s'élève à plus de 1,3 million d'euros.

Les différences entre patrimoine net et patrimoine imposable

Le patrimoine net, c'est le montant total des biens possédés par un investisseur, déduction faite de ses emprunts. Le patrimoine taxable, quant à lui, correspond à la somme qui sera soumise à l'IFI. Comme son nom l'indique, la déclaration d'IFI concerne uniquement le patrimoine immobilier. Les placements financiers, ainsi que les biens mobiliers et professionnels sont donc exclus de l'assiette de calcul, contrairement au patrimoine net.

Il existe toutefois un point commun entre patrimoine net et taxable : ce sont les valeurs nettes de chaque bien qui sont prises en compte, emprunts déduits. Cependant, d'autres mécanismes entrent en jeu pour l'IFI. Fiscalement, des déductions et des exonérations sur la valeur des biens immobiliers sont possibles, à l'instar d'un abattement de 30 % sur le prix de la résidence principale ou encore d'une exonération de 75 % sur les bois, les forêts et les groupements forestiers.

Bon à savoir : Les parts de SCPI entrent dans le champ du patrimoine taxable lors de la déclaration d'IFI.

Qui doit impérativement faire évaluer son patrimoine ?

Faire évaluer son patrimoine est une démarche qui s'adresse à tous ceux qui possèdent des actifs, des investisseurs débutants aux plus chevronnés. Toutefois, plus le niveau de patrimoine détenu est important, plus le risque de faire des erreurs coûteuses est grand. Il est donc d'autant plus recommandé d'effectuer un bilan patrimonial complet, et d'en faire un suivi régulier en renouvelant cette opération périodiquement.

Un bilan patrimonial réalisé de façon régulière permet de visualiser l'évolution de son patrimoine et de prendre des mesures en conséquence afin de l'optimiser. De plus, de nombreux paramètres sont amenés à varier au fil du temps, par exemple la fiscalité, la composition de la famille, la valeur des titres placés en bourse, les prix du foncier, le mode de vie du ménage, etc. Pour une estimation plus simple et plus fiable de son niveau de patrimoine, recourir aux services d'un conseiller en gestion de patrimoine peut être un choix judicieux. En suivant une méthodologie précise, cet expert permet à ses clients d'obtenir une analyse détaillée de leur patrimoine, quantitativement et qualitativement. Forte de ces informations identifiées, la personne pourra nourrir ces réflexions et faire ses choix en toute sérénité.

Prestation sur mesure

Neutralité

Autonomie